今回は「相続」というものにスポットを当てていきます。

前回コラムの生命保険金で出てきた法定相続人も詳細に解説していきます。

そもそも「相続」は民法上の制度であり、税金計算上の言葉ではありません。

「相続」とは、個人が死亡した場合に、その者の有していた財産上の権利義務を

その者の配偶者や子など一定の身分関係にある者に承継させる制度のことをいいます。

この場合、財産上の権利義務を承継される者のことを「被相続人」といい、

これを承継する者のことを「相続人」といいます。

つまり、被相続人から相続人への財産上の権利義務の承継です。

そして、「相続の開始」というのが「人が亡くなる」ということです。

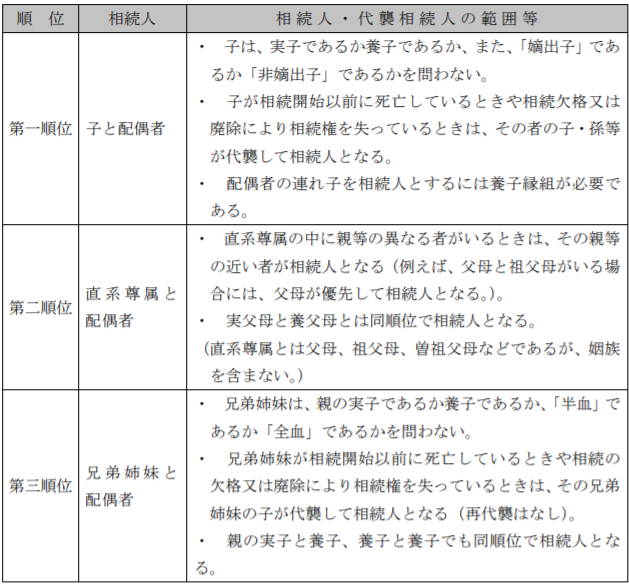

上記の「配偶者や子など一定の身分関係にある者」という部分については、

民法で次の通り順位が定められています。

「相続人」には相続税を考えるうえで「法定相続人」と「相続人」の2種類があります。

①法定相続人

「相続する権利を有する人」のことを言います。

つまり、相続放棄などにより実際には財産を相続しない人も法定相続人に該当します。

②相続人

「実際に財産を相続する人」となるため、相続放棄をした人は相続人には該当しない

ということになります。

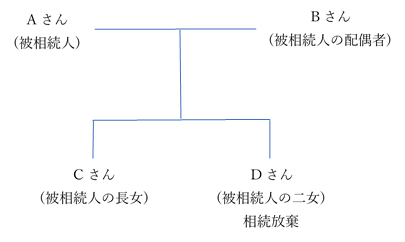

下図を例に見てみましょう。

この場合、法定相続人はBさん、Cさん、Dさんの3人となります。

しかしながら、相続人はBさん、Cさんとなります。

(Dさんは放棄しているため相続人とはなりません。)

養子や嫡出子・非嫡出子、認知、半血兄弟姉妹など、民法と相続税が関わっている部分は

まだまだ多くあります。

ご相続が発生し、相続人にお悩みであれば幣サポートセンターまでお問い合わせください。